こんにちは!

渋谷駅から徒歩2分の場所で中小企業支援を行っているリンクエイジ会計事務所です。

会社経営をする中で、経営者の方から質問ベスト3に入るのが「役員報酬」についてです。

「一体いくらで設定すれば良いの?」

「いつまでに決めれば良いの?」等々わからない事だらけですよね!

今回は会社設立時に知っておくべき役員報酬の概要とオススメの設定方法をご紹介していきます。

目次

◆◆役員報酬とは?◆◆

一言で言うと、法人の取締役や監査役といった「役員に対する報酬」になります。

役員報酬と給料の大きな違いは、

従業員に支給する給料は、歩合給や残業代によって毎月変動しますが、

役員報酬は一度決めたら一年間(一事業年度)は原則変える事が出来ません。

これは、法人の利益状況により役員報酬を増減させる等の恣意的な運用(利益操作)を防止する事を目的としたものです。

・期首(設立)から3ヶ月以内に報酬額を決定する(臨時株主総会で決定する)

・役員賞与を支払う場合は、事前に税務署への届出が必要である(事前確定届出給与)

上記はそれぞれ会社法や法人税法上で定められています。

◆◆役員報酬額を決める前に◆◆

一度決めたら変える事が出来ないなんて難しそう…。。

最適な役員報酬を設定する為に、法人側と役員報酬を受け取る個人側の両視点からポイントを押さえておく必要があります。

適正な金額をお伝えする前に、まずは前提となる知識をお伝えいたします。

法人の税金への影響

役員報酬は役員への給料の支払いである以上、

「会社の経費」として、会計上取り扱われることになります。

役員報酬を月額50万円に設定した場合、年間「600万円」の経費が計上され、

その分利益が圧縮されます。

法人税が30%である事を前提に、

600万×30%=180万円

年間で支払う法人税が180万円少なくなります。

月額20万円(年240万円)で設定した場合には、72万円の法人税が減少します。

法人税の事だけを考えたら、役員報酬は高ければ高いほど良いという形になります。

但しこれは、会社に利益が出ていることが前提であり、赤字に追加の役員報酬を計上しても税金はゼロ以下にはなりません。

そもそも利益の見込みが少ない年度では、高い金額で役員報酬を設定する事はオススメしません。

個人の税金への影響

前項の通り、役員報酬は会社の経費として計上が出来ますが、

その反面「個人に税金がのしかかってくる」という事も加味しなければいけません。

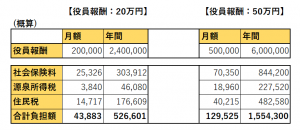

役員報酬を月額20万円で設定した場合と50万円で設定(扶養者無しを仮定)した場合、

一年間で個人が負担する税金関係はそれぞれ下記のとおりとなります。

そうなんです!

法人と個人の税金は反比例するのです。

法人が個人に役員報酬を支払うと、それが費用となり法人の利益が下がり支払う税金も下がります。

一方、給料をもらったその個人は給料により所得が上がり、支払う税金も上がります。

最適なバランスで設定する事が重要になってくるという訳です。

◆◆オススメのパターン◆◆

そこで重要になるのが、「いくらに設定するか?」ですよね!

設定する役員報酬の金額は任意である為、

無限のパターンがあります。

今回はその中でも会計事務所がオススメする3つのパターンと

役員報酬決定の際に必要な考え方をお伝えします。

1.役員報酬額:209,000円に設定

「209,000円?」と思われた方、良い疑問です。

なぜ200,000円でもなく210,000円でもない「209,000円」なのか?

それはズバリ社会保険料額です。

実は社会保険料には料額表があり、金額の枠内に該当する報酬額面で社会保険料が決められています。

料額表が一等級上がるだけで3,000円弱変わります。

会社負担も合わせると年間約70,000円程度変わる事になります。

引用元:協会けんぽ 東京支部 令和3年3月分~

209,000円というのはあくまで一例です。お伝えしたい意図としては、

社会保険料が上がらない枠で出来る限り、役員報酬を多く取る事ができるという事です。

1,000円報酬額を下げるだけで得する事もありますので、設定前に一度料額表を確認してみるのも良いですね。

一期目から役員報酬を一定額取りたいが、可能な範囲で節約したいという経営者の方にオススメです。

2.役員報酬額:83,000円に設定

二つ目は役員報酬額を最低限に抑える方法です。

最大のメリットは、

社会保険の加入は可能だが、保険料は安く済む

源泉所得税・住民税が非課税になる

上記の二点です。

前提として社会保険は役員報酬が発生していないと加入する事ができません。

最低でも約12,000円は役員報酬から徴収しなければならないので、

それを上回る報酬額を設定する必要があります。

仮に83,000円で社会保険に加入すると…

健康保険料 :4,329円

厚生年金保険料: 8,052円

合計保険料 :12,381円(東京都、小数点以下割愛)

となります。

前項で出た役員報酬額50万円と比較すると年間約70万円少なくなります。

源泉所得税は年間103万円以下、住民税は年間100円以下の人は非課税になるので、

83,000円(年間996,000円)に設定すると源泉所得税も住民税もかからない事になります。

売上の先読みが難しい業種や、資金に余裕が無い中で会社設立した等々

一期目はとにかく個人の税金を最小限に抑えて会社の資金を出来るだけ残したい経営者の方にオススメです。

「8万円/月なんかじゃ生活できないよ!」と思う方もいらっしゃるかと思います。

しかしながら経営者の皆様は、サラリーマン時代と違い経費の幅がグッと広がります。

例えば自宅を事務所として使用しているケースですと、

家賃は「事業に使用しているスペース」や「自宅で仕事した平均時間」などから経費按分が可能になります。

その他サラリーマン時代には経費にならなかったものも、事業に必要な支出であれば経費として計上することが可能になります。

計上した経費は給料とは別に会社から回収する事もできます。

【支出=生活費】ではなく、

【支出-事業経費=生活費】として考える事が大切です。

3.役員報酬額:1,250,000円に設定

三つ目は会社に数千万円の利益が残る事が予め想定されている経営者向けになります。

個人と法人の税金の関係については上記でも少し触れましたが、

役員報酬額を増やすと法人の利益を下げる事が出来ます。

法人で払う税金を安くする為に「役員報酬を高くすれば良いのではないか?」

と考えて方もいらっしゃると思います。

しかし、むやみに役員報酬を高くしてしまうと、却って損をしてしまう事があります。

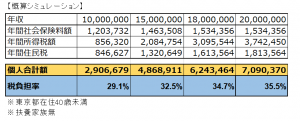

中小企業の場合、法人税実効税率は※30.81%となります。

※東京都、標準税率のみを考慮した場合

一方、個人の税金は給与額が高ければ高いほど税率が上がるので(超過累進課税)、

一定額を超えると法人で負担する税率より個人で負担する税率が高くなってしまいます。

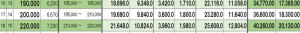

図表の通り1,500万円で約32.5%、2,000万円に設定すると約35.5%もの税負担となりますので、法人で支払う税負担率より高くなっている事がわかります。

役員報酬額が125万円(年収:1,500万円)を超える設定をすると、

法人で支払う税金よりも多くの税金を負担する可能性が非常に大きいといえます。

法人の利益圧縮だけを考えて役員報酬を高くしてしまうと法人税より高い所得税を支払う危険性があるので、やはり125万円を上限に役員報酬を設定する事をオススメします。

番外編.役員報酬額:+83,000円を設定

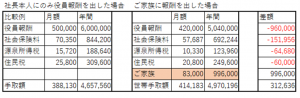

ご結婚されていて奥様や旦那様が専業主婦(主夫)の場合、

請求書作成や会社の電話対応、時には経営・会社運営相談etc…会社の運営をお手伝いしてもらう事が多いと思います。

そんな場合には、配偶者(みなし役員)にも報酬を出して世帯収入として考える事ができます。

【例】

上記二つを比較して分かる通り手取額が増え、税金(社会保険料)も抑える事が可能になります。

83,000円の設定は「1.」でも説明した通り、配偶者の源泉所得税・住民税が非課税枠で収まるからです。

上記にプラスして社会保険の扶養にも入るので、

社会保険料の負担は社長一人分で済む事もメリットの一つです。

配偶者の方(専業)がいらっしゃる方はぜひ設定する事をオススメします。

◆◆その他にも気を付けたいポイント◆◆

その他「良いマンションに住みたい」「マイホームを購入する為に住宅ローンを組みたい」「憧れの車を買いたい」など「個人の年収が審査」される事が今後2~3年の間に想定されている場合にはそちらも加味して設定する事が必要です。

もちろん会社の代表という事で、他にも決算書の添付が必要になる事が多いです。

年収のみで審査が通る事は現実的にはありませんが、やはり一定以上の年収である事が望ましいです。

今回は会計事務所がオススメする役員報酬の設定方法をお伝えさせて頂きました。

適切な役員報酬を設定して、より良い会社経営の参考になれば幸いです!

リンクエイジ会計事務所では、

開業時の資金調達、法人設立、会計税務顧問等に加え、グループ企業による不動産を借りる際のサポートやWebの制作等、

スタートアップ企業に必要な事をワンストップでサポートしています。

何かありましたらお気軽にお問い合わせ下さい。